“

进入7月以来,连着两个礼拜都是黑色星期四星期五,这种节奏让好多刚刚开始养鸡都集美们都痛苦不堪。

其实,就投资来说夏普比率公式,如果你一心想要追求短期高收益,其实不现实。高收益伴随着高风险。就比如,我一直都强调渣男基金不要随便去碰。

我们要做成熟的韭菜买基金,就要考虑如何去平衡风险和收益,这样才能做到真正的收益最大化。

简单点说,就是买基金也要看性价比高不高?

先来举个咱们生活中的例子:

如何货比三家选到性价比最高的裙子?

如果集美们想要买一条裙子,摆在大家面前有两个选择:

选择A

某宝爆款99一条的仿真丝连衣裙,样式好看,价格便宜,下水几次就会变形,今年穿过明年就得扔掉了。

选择B

专柜大品牌,单价499一条的纯棉连衣裙,样式也好看,剪裁合身,今年穿完明年也还能穿,但是价格贵。

对于这两个选择,集美们会怎么选呢?

每个人的经济实力都不一样,收入一般的小伙伴可能考虑到价格的原因大概率就选择A,手里宽裕的朋友大概率会追求品质感选择B。

但是,经常购物的朋友都知道,我们有时候还会有选项C,那就是专柜打折的时候!

这时候499的裙子打5折,那大多数人都会选择专柜打折款,性价比最高了!

为什么说打折的专柜款性价比最高?我们用数据来分析看看。

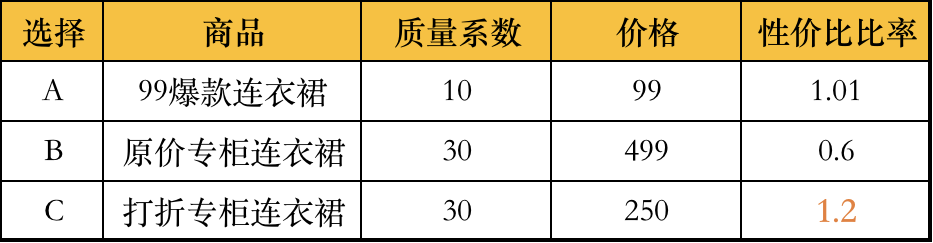

假设,某宝爆款连衣裙穿1年,专柜款可以穿3年。那转化成质量系数,某宝爆款连衣裙质量系数为10,那专柜款质量系数30。

由此,我们可以设置一个“性价比比率”表。

我们来看看每付10块钱能买到多少?

虽然,我们不用做表格也能知道专柜打折款性价比更高,但是通过表格我们能够更清晰地知道,我们在付出同样价格的情况下,哪个选择具体划算多少~

既然我们知道了如何选性价比更高的,那么我们买基金也能这样选吗?

能!当然能!

我们在选基金的时候,除了看基金经理过往业绩、持仓等指标外,

今天小元宝还教大家一个指标,那就是

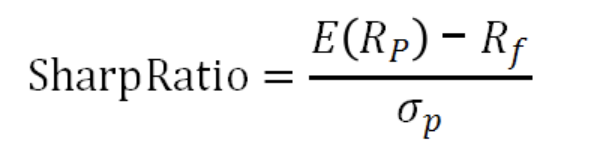

夏普比率(Sharp Ratio)。

(夏普比率公式)

其中E(Rp)为组合的回报率,Rf为无风险收益率,σp则表示组合的风险指标(标准差)。

是不是觉得看着有点儿晕?

没事儿,我来说人话解释一下就是,我们每承担1份风险的情况下,可以得到多少收益?

还是按照我们买裙子的例子做个表格:

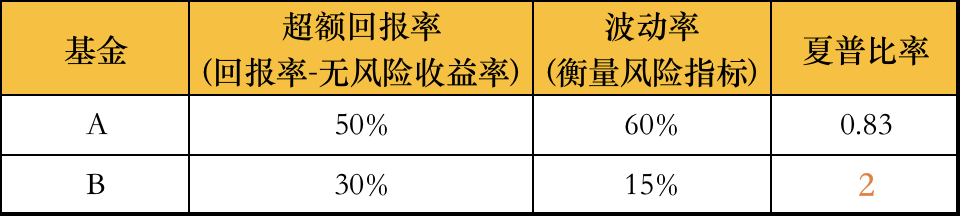

两只基金,基金A超额回报有50%,而基金B的超额回报有30%,但是基金A的波动比基金B波动大。

这样我们有了下面这张表格:

大家看出来什么了么?

基金A看着回报收益很好,但是波动过大;

基金B收益回报没有A高,但是波动率小。

通过夏普比率计算,我们算出来基金B的夏普比率比基金A要高!

买基金A意味着,没承担1份风险,你获得的回报仅为0.83份回报!

但是你买了基金B,意味着你每承担1份风险,你可以获得2份回报!

这就是为什么我一直和大家说的不要随便去碰科技基,你眼馋他收益高,但是其实一点都不划算!

因为你买了科技基的时候,心情每天都是七上八下,投资过程体验也不好。

但是,如果你买了上证50,那你的心态就会舒服很多。

那看到这里,大家可能会觉得那我以后直接用这个夏普比率来看就可以了,其实非也~

我们在使用夏普比率的时候应该注意以下三点:

只在同类型基金产品中比较

如果是拿债基和股票型基金进行夏普比率的比较,是没有可比性的哈。

短时超额回报高,比率反而变小

怎么理解呢?

夏普比率是计算收益风险比,其分母是收益率标准差,标准差是衡量基金收益率偏离均值的程度,上下正负偏离都会计算。

比如,一只基金年化收益率是10%,但是市场行情突然变好,最近两个月收益率都达到了20%。收益增多是好事,但是计算公式里分母位置的投资组合标准差变大了,此时夏普比率反而变小。

所以数据失真了。

夏普比率不能单独使用

因为夏普比率不是一个唯一衡量的孤立指标。需要和基金历史最大回撤、历史业绩等结合来看。

总结一下:

一般我们会先将选好的几只同类型的基金放在一起,然后再使用夏普比率和历史最大回撤数据来观察,这个时候选择在同一时间段内夏普比率相对较高,回撤较小的那只就很完美啦~

关于新组合

新组合已经选好了,取名“快闪”,择时发车夏普比率公式,看名字就知道这是一个短线波段组合~

大家多多关注我的公众号哦,敬请期待~

祝大家账户长虹!!!

▼