随着投资者的风险意识、资产配置意识加强,固收+策略基金在基金组合投资中扮演的角色越来越重要。基于此,小安带来了两期关于固收+基金的投教知识分享。

继上期初识固收+后,这一期咱们继续深入交流:固收+产品的长期风险收益水平、运作模式,做好固收+最重要的能力,以及如何挑选一款优秀的固收+基金。

Q6

“固收+”的长期风险收益水平如何?

无论哪一类产品,一般来说,风险与收益是成正比的。在持有某一类产品之前,对整体波动率、收益率水平要有正确的、合理的预期。“固收+”的长期风险收益水平如何?

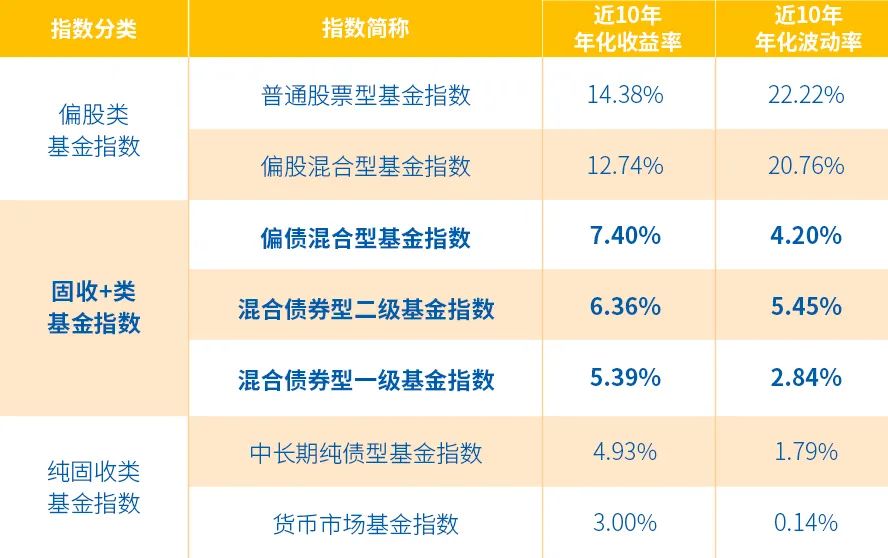

三类不同指数近10年风险收益水平对比

(数据来源:Wind,2011年6月28日至2021年6月28日)

如上表所示,从近10年的数据来看:

//偏股类基金指数的年化收益率在12%-14%左右,固收+基金指数的年化收益率在5%-8%之间,纯固收基金指数的年化收益率在3%-5%之间。

//偏股类基金指数的年化波动率超过20%,固收+基金指数的年化波动率在2%-5%左右,纯固收类基金指数的年化波动率在0%-2%之间。

Q7

“固收+”产品采用哪些运作模式?

从产品设计角度,固收+基金分为两大类:开放式VS持有期。

■普通开放式的固收+基金,在交易日可以随时申购或赎回。

■ 具备一定持有期的固收+基金,交易日随时可申购,但申购后需要持有一定的期限方可赎回。在产品期限的设置上与银行理财产品较为相似,涵盖3个月、6个月、9个月、1年、18个月等不同的持有期限(根据Wind参考市面上所有固收+类基金的投资期限)。

对投资者而言,持有期模式能避免投资者在市场震荡的环境中非理性赎回,同时因为交易日可以随时申购,也可以随时追加投资份额。对基金管理人而言,能够在一定程度上避免频繁申赎带来的流动性冲击,有利于投资策略有效执行。

Q8

做好“固收+” 最重要的能力是什么?

是大类资产配置能力。

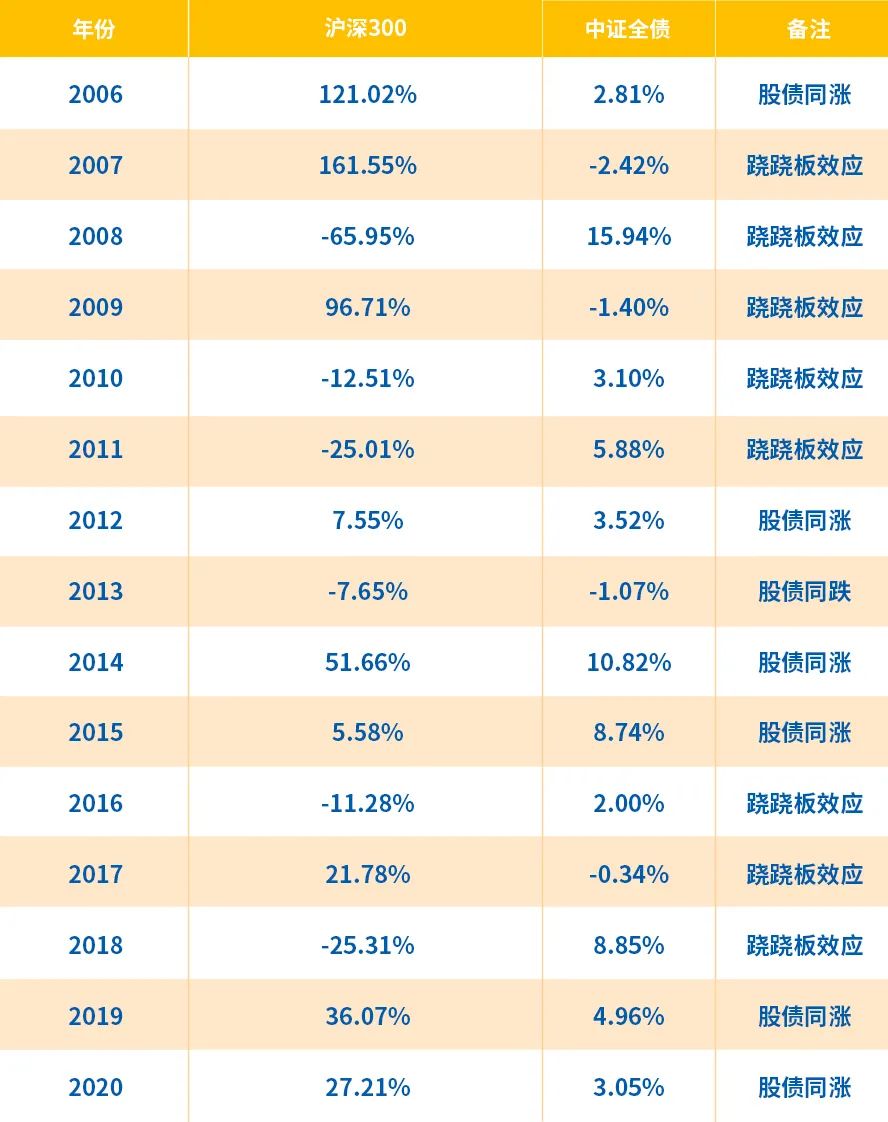

“固收+”的本质是多元资产配置,在某一个时间段总是“东方不亮西方亮”,持有体验相对要好于持有单一资产类别。单以股、债资产为例,过去15年中有8个年度中两者存在跷跷板效应,此外有7个年度股债同涨。同时持有股、债,能够实现两类资产的风险对冲,体验更优。

过去15年股、债年度涨跌幅

(数据来源:Wind,统计区间2006年1月1日-2020年12月31日)

在固收+投资组合中,各类资产就仿佛不同身份的足球队员——守门员、后卫线、中场和前锋,它们各司其责,获取多元收益和抵御风险的能力更强。基金经理就仿佛足球队的队长,能够用各类资产排兵布阵,多元资产配置能力的重要性不言而喻。

Q9

怎样挑选“固收+”产品?

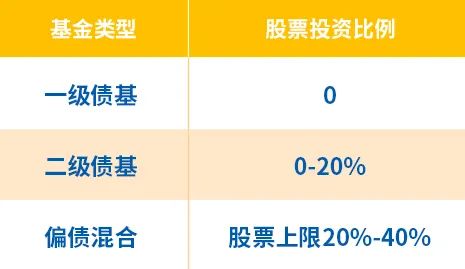

//第一步,挑选股票投资比例。

不同的基金类型对应不同的股票投资比例,也决定了基金的细分风险水平。股票投资比例越高,长期收益率越高,但波动性也越高。投资者可根据个人风险承受能力选择适当的产品类型。

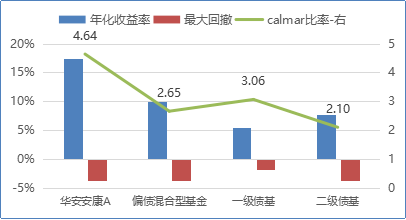

//第二步,看Calmar比率。

一只基金好不好,要综合考虑收益和回撤,而“Calmar比率”就是综合考虑收益和回撤的重要指标——

Calmar=年化收益率/最大回撤率

收益越高、回撤越小,则Calmar比率的数值越大,基金的整体风险收益水平越好。以华安安康A(002363)为例,2018年9月1日至2021年6月15日期间,该基金的Calmar比率高达4.64,表现非常优秀。

华安安康A类vs不同类型基金指数的

calmar比率

(数据来源:Wind,区间:2018/9/1-2021/6/25)

一般来说,长期Calmar比率如果能做到2以上,就称得上优秀的“固收+”产品。投资者可以以此为标准,对具体的固收+基金进行筛选。

//第三步,考察产品背后的投资实力。

也就是小安常常提及的,基金公司的整体实力和基金经理的投资经验、任职稳定性、投资体系、投资实力等。

//第四步,对比费率,选择份额。

在基金长期回报水平差异不大、基金经理实力都不错的情形下,可以挑选费率相对较低的产品,降低投资成本。此外,可以根据自己的投资需求,选择不同的基金份额。

以华安安康基金为例,如果持有较短时间,可选择C份额,按日计提销售服务费,不收取申购费;如果持有较长时间,则可以选择A份额。

华安基金拥有强大投研平台,无论固收、权益,整体实力排名位居行业靠前,为固收+产品的布局奠定了坚实的基础。海通证券数据显示,最近三年(2018~2020),华安权益类投资加权平均净值增长率为91.30%,行业排名16/110,华安固收类加权平均净值增长率为17.83%,行业排名20/101。在此基础上,近年来华安基金深耕固收+,诞生了一批固收+领域的黄金搭档,比如周益鸣&陆奔、郑可成&舒灏等等,通过多元配置、精耕细作,致力于为投资者创造长期回报。

数据来源:华安基金最近3年收益率数据及同业排名数据来自海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2020年12月31日。

根据基金年报、季报数据,截至2021年3月31日:

华安安康A,转型日2018/8/9,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%。2019年-2020年年度、2021年一季度涨幅(业绩比较基准涨幅)为22.73%(21.41%)、20.4%(16.22%)、1.41%(-1.80%)。历任基金经理为石雨欣(20160201至今)、郑可成(20160201-20170731)、王嘉(20160218-20181112)、陆奔(20180925至今)。

华安安康C,转型日2018/8/9,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%。2019年-2020年年度涨幅、2021年一季度涨幅(业绩比较基准涨幅)为22.05%(21.41%)、19.69%(16.22%)、1.26%(-1.80%)。历任基金经理为石雨欣(20160201至今)、郑可成(20160201-20170731)、王嘉(20160218-20181112)、陆奔(20180925至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: lzxmw777